MB ước lợi nhuận riêng lẻ hơn 27 nghìn tỷ đồng, nợ của hai khách hàng lớn vẫn ở nhóm 1

Hình minh họa.

Tại Hội nghị Nhà đầu tư do Ngân hàng MB tổ chức, ông Đàm Nhân Đức – Kinh tế trưởng MB – cho biết tổng tài sản ngân hàng mẹ tăng trưởng 18% vào cuối năm 2024, vượt mốc 1 triệu tỷ đồng. Tín dụng đạt hơn 766 nghìn tỷ đồng, tăng 29% so với cuối năm 2023, trong khi huy động từ khách hàng tăng 19%, đạt 860 nghìn tỷ đồng.

Về hiệu quả kinh doanh, tổng doanh thu năm 2024 tăng 21%, đạt 47,4 nghìn tỷ đồng. Lợi nhuận trước thuế của ngân hàng mẹ ước tính đạt 27,6 nghìn tỷ đồng, tăng 12% so với năm 2023, còn lợi nhuận hợp nhất đạt 28,8 nghìn tỷ đồng, tăng gần 10%. Tỷ lệ nợ xấu được kiểm soát ở mức 1,2% (chưa tính ảnh hưởng từ CIC), với tỷ lệ bao phủ nợ xấu đạt 112%.

Tỷ lệ CASA (tiền gửi không kỳ hạn) vào cuối năm 2024 đạt 39,5%, giảm nhẹ so với năm 2023. Tuy nhiên, quy mô CASA tăng trưởng mạnh mẽ 23%, đạt 281 nghìn tỷ đồng. Đặc biệt, nhóm khách hàng cá nhân hiện chiếm 60% tổng CASA toàn hệ thống, phản ánh sự bền vững và tính gắn kết cao của nguồn vốn này.

MB dự kiến tăng tỷ trọng thu nhập từ các công ty thành viên lên mức 20-25% trong tương lai, trở thành động lực tăng trưởng chính. Hiện tại, các công ty thành viên chỉ đóng góp khoảng 5% thu nhập toàn tập đoàn, với một số lĩnh vực như tài chính tiêu dùng và bảo hiểm vẫn gặp khó khăn.

Trong năm 2025, MB đặt mục tiêu tăng trưởng tài sản 22%, tín dụng toàn tập đoàn tăng 26% lên hơn 1 triệu tỷ đồng. Huy động vốn sẽ tăng tương ứng khoảng 25%, lợi nhuận dự kiến đạt 31,6-32 nghìn tỷ đồng, tăng 8-10%. Tỷ lệ nợ xấu được kiểm soát tối đa ở mức 1,7%, với tỷ lệ bao phủ nợ xấu trên 100%.

Để đạt được các mục tiêu này, MB sẽ tiếp tục đẩy mạnh chuyển đổi số, tích hợp sản phẩm từ các công ty thành viên lên ứng dụng MBBank, tăng cường bán chéo sản phẩm, đặc biệt là bancassurance. Ngoài ra, MB cũng sẽ ưu tiên dành ít nhất 50% hạn mức tín dụng cho vay bán lẻ, đồng thời đẩy mạnh cho vay ngắn hạn để tăng vòng quay vốn, gia tăng nguồn thu phí và quản trị rủi ro hiệu quả.

Liên quan đến nhóm nợ của Nam Trung và Novaland, MB cho biết tất cả các khoản nợ đều thuộc nhóm 1. Các khó khăn của Novaland, đặc biệt liên quan đến hai dự án AquaCity và NovaWorld, đang từng bước được tháo gỡ. Đối với nhóm nợ liên quan đến năng lượng tái tạo, dự kiến khó khăn sẽ được giải quyết vào cuối quý I/2025. Các khoản vay này đều có tài sản bảo đảm cao gấp 2,5-3 lần giá trị khoản nợ và được quản lý chặt chẽ.

Về các công ty thành viên, Mcredit tăng trưởng dư nợ hơn 20% vào cuối năm 2024, với tỷ lệ nợ xấu khoảng 8%, được kiểm soát tốt. Trong năm 2025, thị trường tài chính tiêu dùng được kỳ vọng phục hồi và tăng trưởng mạnh mẽ. Tại MBCambodia, sau khi chuyển đổi mô hình, tín dụng đã tăng trưởng gấp 2,3 lần so với thời điểm là chi nhánh.

Đối với ngân hàng 0 đồng mà MB tiếp nhận, lãnh đạo cho biết đã triển khai đội ngũ nhân sự nhiều kinh nghiệm cùng công nghệ mới để nhanh chóng ổn định tổ chức, xây dựng các giải pháp cụ thể, hướng đến mang lại kết quả tích cực trong thời gian tới.

Tin bài liên quan

Chuẩn bị chuyển giao bắt buộc 2 ngân hàng yếu kém còn lại

Ngân hàng giảm mạnh giá mua USD, vàng miếng SJC tăng trở lại

HDBank thúc đẩy tài chính trọn đời bằng hệ sinh thái tài chính số toàn diện

5 tháng đầu năm, HDBank tặng 2.000 căn nhà tình thương

Giáo sư Harvard: Các ngân hàng ở Việt Nam thường tương đồng về dịch vụ và định vị

Đọc nhiều

Xây dựng ý tưởng bảo tồn rừng ngập mặn và sinh kế bền vững giai đoạn tiếp theo tại Cà Mau

Đại sứ Marc Knapper: Mỹ muốn đồng hành cùng Việt Nam trong hành trình phát triển

Lan tỏa Việt phục tại London (Vương quốc Anh)

4 giải pháp để Việt Nam tiếp tục nâng cao hiệu quả thực thi Công ước ICCPR

Mục tiêu xóa nhà tạm, nhà dột nát dự kiến "cán đích" trước thời hạn

Multimedia

Xem trên

Số doanh nghiệp thành lập mới và quay trở lại hoạt động tăng 26,5%

[Infographic] Kỹ năng tránh bẫy lừa đảo du lịch mùa cao điểm

[Infographics] Cảnh báo giả mạo, lợi dụng danh nghĩa Mặt trận Tổ quốc để huy động ủng hộ

[Video] Tổng giám đốc UNESCO Audrey Azoulay chúc mừng Đại lễ Phật đản Vesak 2025

![[Video] Người truyền cảm hứng về tình yêu nước](https://thoidai.com.vn/stores/news_dataimages/2025/042025/29/09/nguoi-truyen-cam-hung-ve-tinh-yeu-nuoc-20250429094951.jpg?rt=20250429094956?250429105554)

[Video] Người truyền cảm hứng về tình yêu nước

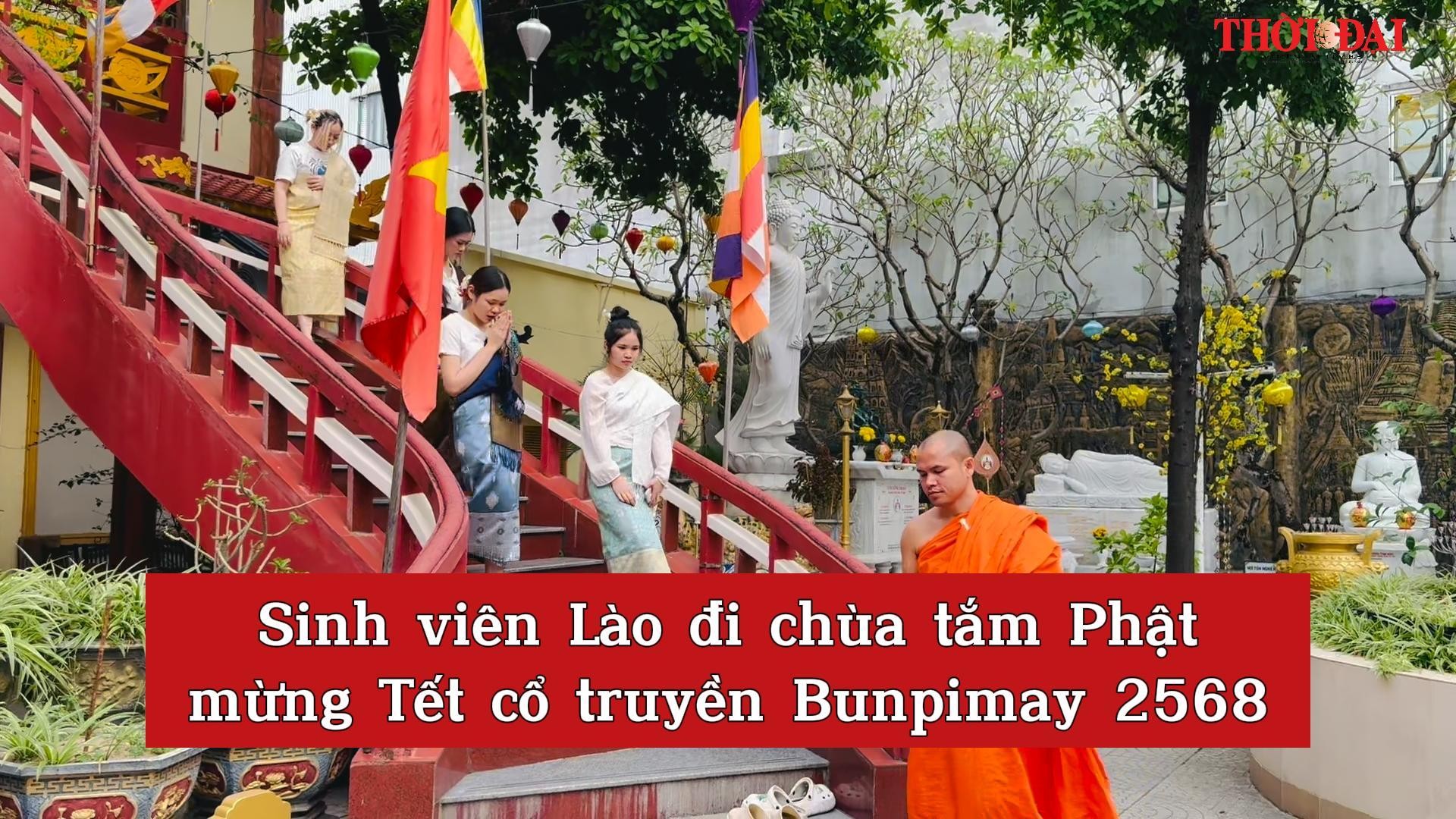

Sinh viên Lào đi chùa tắm Phật mừng Tết cổ truyền Bunpimay

![[Video] 60 phút - Hành trình thay đổi cuộc đời](https://thoidai.com.vn/stores/news_dataimages/2025/032025/25/11/croped/video-60-phut-hanh-trinh-thay-doi-cuoc-doi-20250325112448.png?250325023758)

[Video] 60 phút - Hành trình thay đổi cuộc đời

MV "Bắc Bling": Cụ già, em nhỏ ngân nga, du khách gần xa tỏ bày hứng thú

![[Video] Dự án CAF: Ươm mầm những công dân toàn cầu tương lai](https://thoidai.com.vn/stores/news_dataimages/anhvm/022025/11/15/FSave.com_Facebook_Media_004_662439456116001v_21.jpg?250228123313)

[Video] Dự án CAF: Ươm mầm những công dân toàn cầu tương lai

![[Video] Du khách quốc tế trải nghiệm lễ Phật đầu năm tại chùa Tam Bảo (Đà Nẵng)](https://thoidai.com.vn/stores/news_dataimages/2025/022025/07/14/video-du-khach-quoc-te-trai-nghiem-le-phat-dau-nam-tai-chua-tam-bao-da-nang-20250207142038.jpg?rt=20250207142058?250228123446)

[Video] Du khách quốc tế trải nghiệm lễ Phật đầu năm tại chùa Tam Bảo (Đà Nẵng)

Tết của bác sĩ trực cấp cứu - hồi sức tích cực

Đại sứ nhóm G4 hát "Năm qua đã làm gì"

![[Video] Bản hòa ca tình hữu nghị chào năm mới 2025](https://thoidai.com.vn/stores/news_dataimages/2025/012025/21/14/video-ban-hoa-ca-tinh-huu-nghi-chao-nam-moi-2025-20250121142351.jpg?rt=20250121142354?250121023412)

[Video] Bản hòa ca tình hữu nghị chào năm mới 2025

![[Video] 30 năm quan hệ Việt Nam - Hoa Kỳ: từ chiến tranh đến đối tác chiến lược toàn diện](https://thoidai.com.vn/stores/news_dataimages/2025/012025/15/20/croped/video-30-nam-quan-he-viet-nam-hoa-ky-tu-chien-tranh-den-doi-tac-chien-luoc-toan-dien-20250115205111.jpg?250116064808)

[Video] 30 năm quan hệ Việt Nam - Hoa Kỳ: từ chiến tranh đến đối tác chiến lược toàn diện

![[Video] Samaritan’s Purse và Plan International Việt Nam hỗ trợ người dân Việt Nam phục hồi sau bão](https://thoidai.com.vn/stores/news_dataimages/2024/122024/17/13/video-samaritans-purse-va-plan-international-viet-nam-ho-tro-nguoi-dan-viet-nam-phuc-hoi-sau-bao-20241217132215.jpg?rt=20241217132220?241217012643)

[Video] Samaritan’s Purse và Plan International Việt Nam hỗ trợ người dân Việt Nam phục hồi sau bão

![[Video] Tái thiết thôn Làng Nủ: Quân đội - Nhân dân đồng hành xây dựng tương lai mới](https://thoidai.com.vn/stores/news_dataimages/2024/122024/16/00/video-tai-thiet-thon-lang-nu-quan-doi-nhan-dan-dong-hanh-xay-dung-tuong-lai-moi-20241216002424.jpg?rt=20241216002428?241216073321)